22.05.2013 - 15:20

В наибольшей степени упали за последний месяц цены на латиноамериканскую продукцию. В апреле бразильские производители товарных полуфабрикатов надеялись на подъем котировок на второй квартал до около $520-550 за т FOB. В качестве основного обоснования выступал ограниченный объем предложения данной продукции вследствие сокращения производства на заводах Usiminas и ухода с рынка комбината Arcelor Mittal Tubarao, который полностью сконцентрировался на внутрикорпоративных поставках.

Однако обвал мирового рынка плоского проката заставил бразильцев все же пойти на попятную. Цены для клиентов в США в начале мая сократились до $460-490 за т FOB, а во второй половине месяца установились на уровне $450-470 за т FOB, т.е. $470-495 за т CFR. Впрочем, американские прокатчики неохотно приобретают эту продукцию дороже $470 за т CFR.

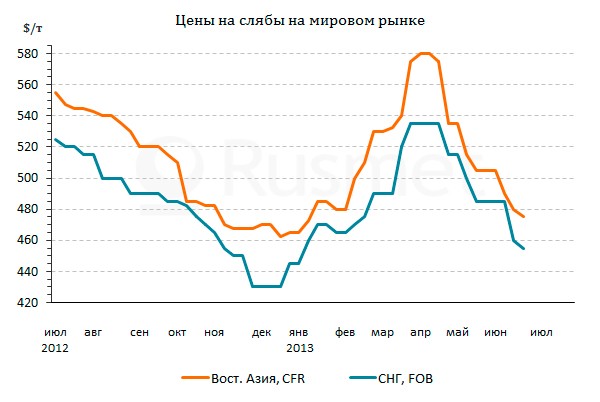

В Восточной Азии консенсус пока не достигнут. В первой половине мая тайванские прокатные компании выставляли встречные предложения на уровне не более $480 за т CFR, что эквивалентно $440 за т FOB для бразильских или мексиканских производителей. Однако подобные условия устраивали только российских металлургов, заключавших сделки из расчета $450-460 за т FOB. Японские и корейские металлурги находились вне рынка, предпочитая продавать не полуфабрикаты, а готовую листовую продукцию.

В середине мая вследствие падения региональных котировок на плоский прокат тайванские прокатчики потребовали снижения цен на слябы еще, как минимум, на $10-20 за т. По словам трейдеров, спрос на полуфабрикаты в регионе, безусловно, присутствует, но все упирается в цены. Тайванским компаниям уже пришлось опустить экспортные котировки на горячий прокат до $550 за т FOB и менее, причем, это, скорее всего, не последние уступки. Вследствие этого прокатные компании опасаются заключать сделки по импорту полуфабрикатов. По их мнению, нужно сначала дождаться, когда региональный рынок листовой стали достигнет "дна", а потом уже делать покупки. По оценкам некоторых аналитиков, в ближайшие несколько недель цены спроса на товарные слябы в Азии могут снизиться до менее $450 за т CFR.

В тоже время, российские и украинские компании сообщают о достаточно благоприятной конъюнктуре в Турции. Стоимость плоского проката в этой стране также сократилась в последнее время, но все же не в такой степени, как в Восточной Азии. Тем не менее, падение цен на российские и украинские горячекатаные рулоны, очевидно, потянет за собой полуфабрикаты. Так что, поставщикам надо быть готовым к новым понижениям.

В целом оборот мирового рынка товарных слябов имеет тенденцию к сокращению. Многие компании предпочитают налаживать внутрикорпоративные вертикальные связи, которые в большинстве случаев себя вполне оправдывают. Так, например, предпочитают действовать украинские и российские металлургические группы, располагающие прокатными мощностями в Европе. А таиландская Sahaviriya Steel Industries в середине мая сообщила, что ее британское подразделение, поставляющее полуфабрикаты в Таиланд, наконец, вышло на полную плановую мощность – 3,5 млн. т в год.

-- Русмет

-- РусметИсточник: www.advis.ru

Новости по этой теме

12.12.2025

В Новости

ПРЕДПРИЯТИЯ:

ГЕОГРАФИЯ:

ПРОДУКЦИЯ:

ОТРАСЛИ:

Всего новостей 176551

ГОД:

МЕСЯЦ:

Подписка на рассылкуЕжедневные новости металлургии в Вашем почтовом ящике |