02.11.2012 - 12:58

Прошедший месяц продолжил серию неудач для мировой металлургической промышленности. Несмотря на то, что начало четвертого квартала обычно считается оживленным периодом на рынке стали, спад так и не удалось остановить. При этом, прогнозы на ближайшие месяцы остаются неблагоприятными. Пока проблемы мировой экономики остаются не решенными, трудно рассчитывать на расширение спроса на стальную продукцию.

Попытка не удалась

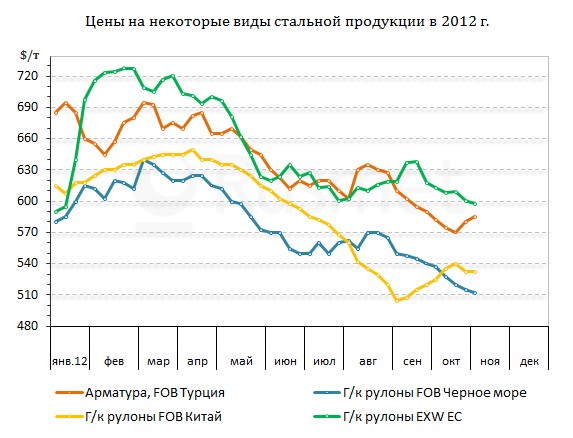

Мировой рынок стали находится под влиянием пессимистических настроений и ожиданий. Цены на стальную продукцию медленно, но неуклонно идут вниз под влиянием низкого спроса. Потребители проката, не уверенные в своих ближайших перспективах, ограничивают объемы закупок, аналогичную политику проводят и дистрибуторы. Так как производство стальной продукции в последние месяцы находится примерно на одном уровне, на рынке возникает избыток предложения, способствующий дальнейшему снижению цен и росту тех самых негативных ожиданий. Порочный круг замыкается, и разорвать его очень сложно.

В сентябре китайские компании смогли добиться повышения экспортных котировок на плоский прокат на $20-25 за т, воспользовавшись восстановлением внутреннего рынка после сообщения о новой крупномасштабной программе строительства объектов инфраструктуры. Однако продолжить эту политику в октябре им не удалось. В первой половине месяца китайские экспортеры, безусловно, продолжали поднимать цены. Одно время предлагаемые ими котировки по декабрьским поставкам превышали минимальный уровень начала сентября на $40-50 за т. Однако эти цены имели виртуальный характер. Они так и не были поддержаны рынком, в результате поставщикам пришлось пойти на уступки. При этом, возобновление роста в обозримом будущем выглядит крайне маловероятным.

На протяжении последних нескольких месяцев мировой рынок стали является, можно сказать, заложником глобального экономического спада. Все основные центры мировой экономики ? США, Евросоюз и Китай ? находятся в неважном состоянии. Хотя внимание политиков и экспертов направлено, прежде всего, на финансовый сектор, от кризиса больше всего страдают промышленность и потребительский рынок, вследствие чего потребление стальной продукции сокращается.

США в первом полугодии входили в число мировых лидеров по скорости роста потребления металла. Роль "локомотивов" национальной экономики выполняли автомобилестроение, подъему в котором способствовал эффект "отложенного спроса", энергетика и нефтегазодобывающая отрасль. "Сланцевый" бум, в рамках которого в хозяйственный оборот было введено много новых месторождений, привел к тому, что по добыче газа США вышли на первое место в мире, а добыча нефти в стране в середине текущего года достигла максимального показателя за последние 15 лет.

Однако в третьем квартале американский рынок стали оказался "перепроданным", а спрос резко пошел вниз. Национальные металлургические компании были вынуждены резко сбавить цены. В середине октября стоимость горячекатаных рулонов в США сократилась до около $630-650 за метрическую т, что представляло собой самый низкий показатель за последние без малого два года.

Как ни странно, в последние несколько недель в американскую экономику вмешалась политика. Уже очевидно, что двух кандидатов на предстоящих на следующей неделе выборах разделят считанные проценты голосов. При этом, американскому бизнесу далеко не все равно, кто станет президентом. Победа Барака Обамы будет означать продолжение нынешней политики, предусматривающий рост государственных расходов на социальные программы, повышение налогов на корпорации и доходы верхнего и среднего класса, сокращение госинвестиций с целью уменьшения полуторатриллионного дефицита бюджета. Будущая политика претендента Митта Ромни выглядит менее предсказуемой. В этой предвыборной кампании он выступает за снижение налогов и экономию средств за счет, прежде всего, социальных затрат, но не совсем понятно, будет ли от этого толк для американской экономикой, одной из главных проблем которой является депрессия на потребительском рынке. Программа Ромни буквально рубит его на корню.

Так или иначе, в октябре американские компании предпочли выжидать, накапливая на счетах наличные средства и минимизировав инвестиционные расходы. Это способствовало дальнейшему ослаблению американского рынка стали и ускорило падение цен. Во второй половине октября ведущие национальные металлургические компании объявили о подъеме котировок на $40 за короткую т ($44 за метрическую т) и даже кое-чего добились, но оценить реальные результаты этой инициативы можно будет только в ноябре.

Для Европы октябрь прошел под знаком некоторого снижения напряженности в финансовой сфере, но экономические проблемы только усугубились. Политика жесткой экономии, которой придерживаются правительства проблемных стран, как и ранее, приводит к дальнейшему упадку реального сектора. В октябре усилился спад в региональном автомобилестроении. Компании Peugeot Citroen и Ford объявили о закрытии автозаводов во Франции, Бельгии и Великобритании. При этом, по мнению специалистов, в ближайшие месяцы в отрасли продолжится вывод из строя избыточных мощностей.

В Испании безработица в сентябре превысила отметку 25% (а среди молодежи до 25 лет она приблизилась к 55%). Греция запросила срочную финансовую помощь у Евросоюза, но тот готов предоставить ее лишь в обмен на драконовское сокращение государственных расходов. Теперь греки выбирают между выходом из еврозоны, что приведет к резкому обесценению восстановленной драхмы, взлету цен на импорт, на котором национальная экономика сидит как на игле, и вероятному дефолту национальных банков и дальнейшим развалом экономики и падением жизненного уровня населения. В Италии ситуация немного лучше, однако в последний месяц промышленники и строители жалуются на большие трудности с получением банковских кредитов. Потребление стали в стране упало, а итальянским металлургам приходится сбрасывать цены и форсировать экспорт ? естественно, путем понижения котировок.

Безусловно, эти невеселые события оказали негативное воздействие на конъюнктуру европейского рынка стали. К тому же, весь октябрь курс евро находился на относительно высоком уровне по сравнению с долларом, что способствовало притоку в регион низкоценового импорта. В этой ситуации европейским металлургам пришлось сбавлять цены, опустившиеся за месяц примерно на 10-20 евро за т несмотря на все попытки достичь стабилизации.

В Китае основные внутриэкономические проблемы, похоже, уже позади. Во всяком случае, эксперты ожидают повышения темпов роста ВВП в четвертом квартале текущего года. В начале ноября, сразу же после президентских выборов в США, начнется 18-тый съезд Китайской Коммунистической партии, по итогам которого должно смениться руководство страны. Как ожидается, новое правительство предпримет меры по поддержке национальной экономики, страдающей от уменьшения спроса на китайские промышленные товары на мировом рынке. К тому же, китайские банки в этом году более чем на 15% увеличили объемы финансирования реального сектора.

Однако восстановлению китайского рынка стали может помешать избыток предложения. По оценкам национальной металлургической ассоциации CISA, совокупный объем мощностей в китайской металлургической отрасли достиг уже 900 млн. т в год, тогда как реальные потребности внутренних и зарубежных покупателей в этом году вряд ли достигнут 700 млн. т. Китайские компании, борющиеся за долю рынка, наращивают выпуск при первой же возможности. Так, если падение цен в августе и начале сентября заставило их сбросить обороты до немногим более 1,8 млн. т в день, то в середине октября этот показатель снова приблизился к 2,0 млн. т в день.

Именно этот фактор может помешать повышению цен на стальную продукцию внутри страны и понизить агрессивность китайских экспортеров. В сентябре, когда внешние котировки находились на минимальном уровне, китайцы отправили за рубеж 5,15 млн. т стали, более чем на 20% превысив показатели предыдущего месяца. Очевидно, их октябрьский результат будет не таким впечатляющим.

Внешние и внутренние факторы

Если на рынке плоского проката ситуация в октябре складывалась неблагоприятно для производителей, то длинномерный прокат ближе к концу месяца несколько возрос в цене. После того как китайские компании прекратили поставки дешевой продукции в страны Ближнего Востока, турецким поставщикам удалось частично восстановить утраченные ранее позиции.

Однако основным фактором, обусловившим повышение котировок на турецкую арматуру, стало подорожание металлолома, происшедшее, впрочем, по достаточно объективным причинам. Американские и европейские трейдеры в последнее время отмечают сокращение сборов лома, вызванное как относительно низкими ценами на него, так и спадом в металлообрабатывающих отраслях. Все эти трудности в ближайшие месяцы должны усугубиться в силу действия сезонного фактора. Поэтому металлургам сейчас сложно что-то противопоставить наметившемуся росту цен на лом.

В то же время, реальная обстановка на рынке длинномерного проката по-прежнему выглядит не слишком благоприятной для производителей. Сократились темпы роста потребления этой продукции в Турции, при том, что выпуск заготовок в стране за первые восемь месяцев текущего года прибавил порядка 14% по сравнению с показателем аналогичного периода годичной давности. Это вынуждает турецкие компании наращивать экспорт готовой продукции и полуфабрикатов. При этом, если турецкие заготовки охотно приобретают такие страны как Саудовская Аравия и Бангладеш, поставщики арматуры сталкиваются с серьезными проблемами. В последний год значительно сократились закупки этой продукции компаниями из ОАЭ и Египта, что лишь частично компенсируется за счет увеличения продаж в Ирак, США и африканские страны. Поэтому, судя по всему, турецким и украинским экспортерам в ноябре будет весьма сложно добиться увеличения стоимости длинномерного проката несмотря на подорожание лома.

Ничуть не лучше обстановка в Европе, США и на Дальнем Востоке. Повышение экспортных котировок на катанку, начатое китайцами в конце сентября, в октябре предсказуемо натолкнулось на недостаточный спрос и сошло на нет. В третьей декаде месяца китайским компаниям пришлось приступить к понижению цен. При этом, производство длинномерного проката в Корее и на Тайване продолжает сокращаться из-за слабого внутреннего спроса.

По мнению специалистов, к уменьшению выпуска придется прибегнуть и южноевропейским производителям длинномерного проката. Строительная отрасль в Испании и Италии фактически находится в полумертвом состоянии, причем, никакого улучшения в обозримом будущем не ожидается. В октябре местные компании расширяли экспорт, предлагая свою продукцию в Германию, Великобританию, страны Восточной Европы и Северной Африки, однако ради этого им пришлось опустить котировки на арматуру до около 460 евро за т FOB ? самого низкого уровня с осени 2010 года. При этом, к концу месяца спрос начал сокращаться, так как и конечные потребители, и дистрибуторы уже накопили достаточные запасы. Учитывая, что впереди ? зимний спад активности в европейской строительной отрасли, ближайшие перспективы не сулят рынку ничего хорошего.

В принципе, в осеннем спаде цен на стальную продукцию нет ничего необычного. Наоборот, за последние пять лет не было ни одного года, когда мировые цены на прокат не понижались бы в конце третьего ? начале четвертого квартала. Как правило, нижняя точка падения приходилась на вторую половину октября, но бывало, что рынок достигал "дна" лишь в начале ноября. Судя по всему, то же самое может произойти и в текущем году. Цены на металлургическое сырье уже пошли вверх. За последние полтора месяца прибавили металлолом и железная руда, а котировки на коксующийся уголь стабилизировались. Кроме того, в ноябре многие потребители должны начать закупки проката, чтобы сформировать запасы на зиму.

В то же время, традиционный в последние годы зимний подъем на мировом рынке стали основывался, главным образом, на благоприятных ожиданиях. Нельзя сказать, что таких ожиданий совсем нет сейчас. World Steel Association в своем прогнозе, опубликованном в середине октября, предсказывает на 2013 год ускорение темпов роста потребления стальной продукции в мире до 3,2% против 2,1% в текущем году. Правда, основное улучшение ожидается во второй половине будущего года, когда мировая экономика (хотя и не понятно, отчего) снова пойдет в рост. К весне же 2013 года общая обстановка вряд ли успеет существенно измениться.

Поэтому вполне возможно, что ноябрь станет на мировом рынке стали последним месяцем спада. Однако он вряд ли будет первым месяцем роста.

-- Русмет

-- РусметИсточник: www.advis.ru

Новости по этой теме

30.06.2025

В Новости

Всего новостей 171273

ГОД:

МЕСЯЦ:

Подписка на рассылкуЕжедневные новости металлургии в Вашем почтовом ящике |