04.02.2011 - 10:50

Российским и украинским металлургическим компаниям в январе удалось благополучно реализовать повышение цен на листовую продукцию по февральским контрактам. Стоимость горячекатаных рулонов для турецких и ближневосточных покупателей установилась в итоге в интервале $720-750 за т FOB, холоднокатаные рулоны котировались на уровне $810-830 за т FOB. Российские компании в январе практически не экспортировали толстолистовую сталь вследтвие активного спроса внутри страны, но их украинские коллеги к началу февраля довели стоимость коммерческой продукции до $700-750 за т FOB (для стран Ближнего Востока).

В ближайшее время поставщики должны предложить на продажу мартовскую продукцию, однако вопрос – по каким ценам? С одной стороны, в Европе и Восточной Азии рынок плоского проката по-прежнему находится на подъеме. Трейдеры в странах Персидского залива в конце января сообщали, что получают предложения от индийских, китайских и СНГовских компаний на поставку горячекатаных рулонов по $770-800 за т CFR в феврале-марте, а после новогодних праздников по китайскому календарю ожидают подорожания восточноазиатской продукции, как минимум, до $800-820 за т CFR. Турецкая Erdemir, со своей стороны, довела экспортные котировки на горячий прокат до $820-840 за т FOB, ориентируясь на европейских покупателей, а египетская Ezz Steel до начала беспорядков в стране предлагала майскую продукцию по $850 за т FOB.

Однако, с другой стороны, планируемое повышение цен может быть сведено на нет негативными факторами. Прежде всего, в большинстве стран Ближнего Востока спрос на плоский прокат оставляет желать много лучшего, причем, египетские события, которые могут привести к аналогичным выступлениям и в других арабских странах, будут еще сильнее угнетать деловую активность. Значительные объемы потребления регистрируются, разве что, в Саудовской Аравии и Турции, но на этих рынках велика доля продукции собственного производства. При этом, турецкие компании, еще в январе доведя стоимость горячекатаных рулонов до $820-850 за т EXW по мартовским и апрельским контрактам, столкнулись со снижением спроса и были вынуждены прекратить повышение. Сейчас турецкие трейдеры ожидают, что к середине февраля металлургические компании "созреют" для небольших ценовых уступок.

До последнего времени Турция была одним из крупнейших покупателей украинского и российского плоского проката. В прошлом году турецкие компании, например, закупили более 920 тыс. т украинских горячекатаных рулонов, хотя в 2007 году, до кризиса, этот показатель равнялся почти 2 млн. т. Но в этом году потребность Турции в импорте листовой стали резко снижается. Вследствие запуска в прошлом году двух новых заводов -- Colakoglu и Toscelik – производство плоского проката в стране возросло более чем на 50% по сравнению с 2009 годом и превысило 7,2 млн. т. В этом году в строй войдет еще один завод – MMK Atakas, вследствие чего турецкие специалисты прогнозируют доведение выпуска листовой стали до около 10,5 млн. т. Вследствие этого импорт данной продукции, составивший в прошлом году более 5,7 млн. т, может снизиться до 2,5-3 млн. т. При этом, российская и украинская продукция, облагаемая импортными пошлинами в размере 5-9%, в настоящее время практически не имеет в Турции ценового преимущества перед местной.

Именно стагнация внутренних цен и может стать основным фактором, который воспрепятствует существенному повышению экспортных котировок российских и украинских компаний на плоский прокат в марте – по крайней мере, для ближневосточных покупателей. В связи с этим поставщики, очевидно, будут больше ориентироваться на рынки Европы, Латинской Америки, Индостана, а ближе к концу месяца, вероятно, и Юго-Восточной Азии.

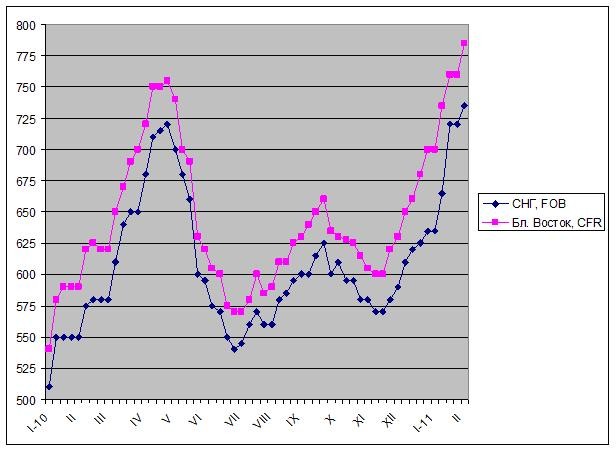

Цены на горячекатаные рулоны, $/т

-- Русмет

-- РусметИсточник: www.advis.ru

Новости по этой теме

В Новости

ПРЕДПРИЯТИЯ:

ГЕОГРАФИЯ:

ОТРАСЛИ:

Всего новостей 165905

ГОД:

МЕСЯЦ:

Подписка на рассылкуЕжедневные новости металлургии в Вашем почтовом ящике |