26.11.2010 - 12:01

Вопреки прогнозам ближневосточный рынок длинномерного проката после Курбан-Байрама (16 ноября) так и не пробудился от спячки. Турецкие компании, попытавшиеся было поднять цены на арматуру до $610-620 за т FOB, сообщают, что спрос остается на минимальном уровне, а в странах Персидского залива – практически нулевой. Немногочисленные сделки заключаются из расчета не более $610 за т FOB. При этом, если в первой половине ноября повышенную активность проявляли Иран и Ирак, то теперь и они практически не выделяются на общем фоне.

По словам аналитиков, запасы проката в ближневосточных странах не слишком велики, но говорить о каком-либо дефиците не приходится. Дистрибуторские компании, как правило, приобретают мелкими партиями продукцию местного производства. При этом, стоимость арматуры в ОАЭ не превышает $620-630 за т с доставкой, так что турецкая продукция на этом фоне выглядит неконкурентоспособной.

По данным турецких статистических органов, за первые девять месяцев национальные металлургические компании смогли экспортировать в страны Ближнего Востока и Северной Африки немногим более 3,1 млн. т арматуры – на 47% меньше, чем за тот же период прошлого года. Производители пытаются компенсировать эти потери за счет расширения поставок в США, страны Южной Америки (в частности, Бразилию) и Юго-Восточной Азии, но замена явно не выглядит адекватной. В январе-сентябре турецкие компании смогли поставить за границу (по всем направлениям) менее 4,5 млн. т арматуры, спад по сравнению с аналогичным периодом годичной давности составил 37%.

Российские и украинские компании также отмечают ухудшение конъюнктуры на рынке заготовок. Спрос на эту продукцию в первой половине ноября поддерживался, прежде всего, благодаря Ирану, но во второй половине месяца объем закупок значительно сократился. Правда, производители успели распродать большую часть декабрьской продукции и принимают теперь заказы на январь. В середине ноября цены на заготовки указывались, при этом, в интервале $560-570 за т FOB порты Азовского и Черного морей, но в последние дни поставщикам пришлось немного опустить котировки до $560-565 за т FOB. На Каспии российские заготовки предлагаются, примерно, по $575-585 за т FOB.

Низкий спрос заставил сбавить цены и поставщиков длинномерного проката. Стоимость украинской и российской арматуры составляет в настоящее время $580-600 за т FOB, при поставках в восточноевропейские страны – $580-595 за т CFR/DAF. Катанка находится на уровне $600-610 за т FOB (или DAF для Европы).

Судя по всему, в ближайшее время рынок заготовок возьмет паузу. Спрос со стороны Ирана, где ажиотаж на рынке конструкционной стали прекратился, а цены идут под уклон, по крайней мере, до начала следующего года будет весьма скромным. Рост цен на металлолом в Турции затормозился, что будет способствовать стабильности котировок на полуфабрикаты.

В отношении длинномерного проката пока сохраняется неопределенность. Турецкие металлургические компании все еще не утратили веру в то, что ближневосточные покупатели рано или поздно будут вынуждены прибегнуть к импорту. По данным Deloitte Middle East, до конца года только в странах Персидского залива должны быть утверждены строительные проекты общей стоимостью свыше $70 млрд., а в 2011 году в Саудовской Аравии стартуют проекты на $86,5 млрд. и в ОАЭ – более чем на $80 млрд. В 2009-2010 годах строительная отрасль региона находилась в депрессивном состоянии, но за это время в странах Залива накопилось много отложенных проектов в сферах инфраструктуры, промышленности и жилищного строительства, которые так или иначе необходимо будет реализовать. При этом, лидерство в регионе, которое ранее принадлежало ОАЭ, перейдет к Саудовской Аравии.

В принципе, эти рассуждения верны, но разговоры о том, что строительная отрасль Персидского залива вот-вот получит крупные государственные заказы, постоянно ведутся, по меньшей мере, с весны 2009 года. Пока реального подтверждения эти предположения не получили. В любом случае, нового строительного бума на Ближнем Востоке в обозримом будущем не предвидится. Тем не менее, если местные потребители в ближайшее время убедятся в том, что цены на длинномерный прокат, действительно, идут на повышение, они и в самом деле могут возобновить накопление запасов, в том числе за счет импорта. Однако более вероятно, что эта активизация спроса произойдет уже в начале будущего года.

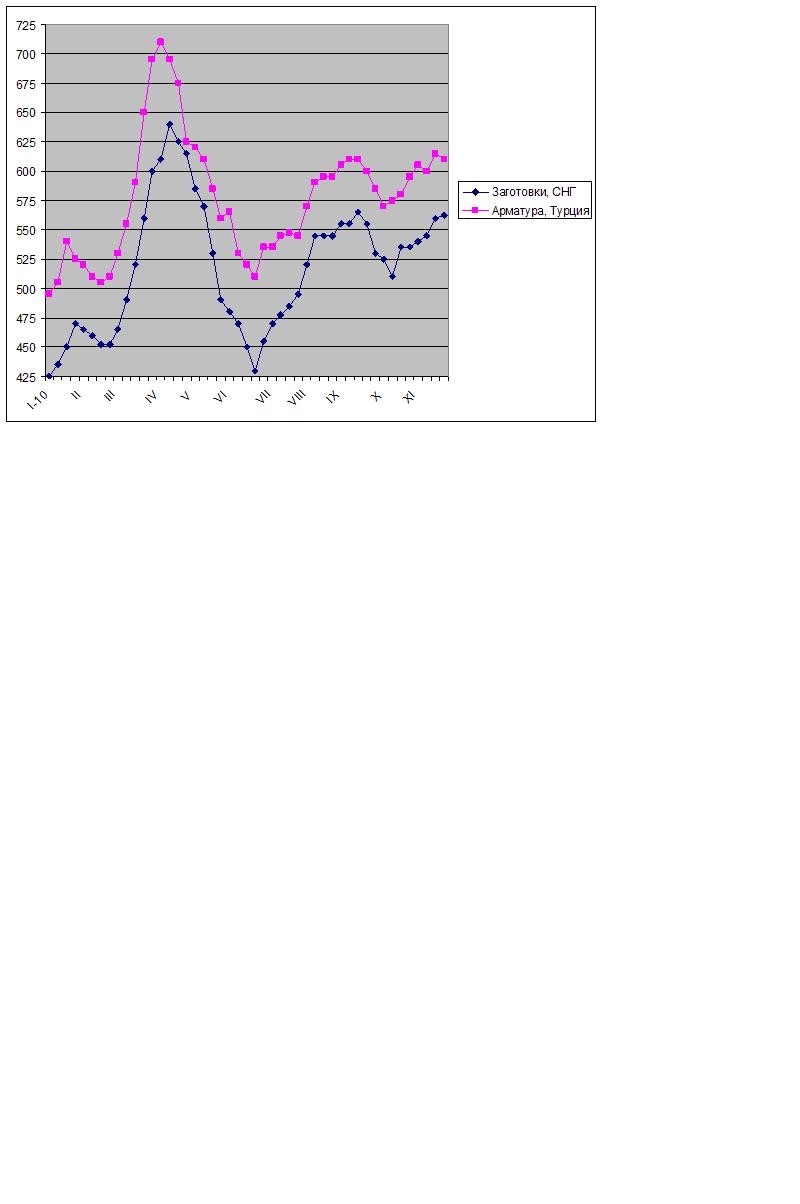

Цены на заготовки и арматуру при поставках в страны Ближнего Востока, $/т FOB

-- Русмет

-- РусметИсточник: www.advis.ru

Новости по этой теме

В Новости

ГЕОГРАФИЯ:

ПРОДУКЦИЯ:

ОТРАСЛИ:

Всего новостей 165028

ГОД:

МЕСЯЦ:

Подписка на рассылкуЕжедневные новости металлургии в Вашем почтовом ящике |