20.10.2010 - 11:59

Ситуация на ближневосточном рынке длинномерного проката в последнее время практически не меняется. Объем закупок импортной продукции остается минимальным, большинство потребителей используют арматуру местного производства, приобретая ее, как правило, небольшими партиями. Тем не менее, турецкие компании в начале второй половине октября повысили экспортные котировки на арматуру, доведя их до $580 за т FOB и более, а металлурги из СНГ подняли цены на заготовки. Если в первой половине месяца полуфабрикаты "просели" до $510-525 за т FOB, а некоторые сделки вообще заключались из расчета $500-510 за т FOB, то последние предложения о поставках данной продукции в ноябре поступают по $530-540 за т FOB.

Причин для такого "нелогичного" роста цен несколько. Во-первых, поставщики предлагают на продажу лишь ограниченные объемы полуфабрикатов. Ряд компаний начали более активно использовать заготовки для изготовления длинномерного проката на собственных предприятиях, благо спрос на конструкционную сталь в России и Украине в этом году заметно прибавил, а зимний спад деловой активности на этом рынке еще не начался.

Во-вторых, в последние две-три недели спрос на полуфабрикаты был весьма низким, но достаточным, чтобы экспортеры могли распродать свои запасы. Некоторые производители сообщают, что уже не имеют свободного материала для поставок в ноябре. Заготовки покупали понемногу, но часто: по данным трейдеров, заказы поступали со стороны прокатных компаний из Северной и Западной Африки, Ирана и Европы, где повышение курса евро по отношению к доллару сделало выгодным импорт полуфабрикатов из СНГ.

При этом, заводы из стран Персидского залива, воздерживавшиеся от импорта, исчерпали большую часть запасов заготовки. В середине октября они, как правило, отказывались от покупки российских или украинских полуфабрикатов, которые тогда стоили $550-560 за т CFR, предпочитая продукцию местных мини-заводов, но продолжение этой политики в ноябре-декабре уже выглядит проблематичным.

Правда, поставщики из СНГ могут столкнуться с конкуренцией со стороны Турции. Для многих компаний из этой страны экспорт заготовок становится единственной приемлемой альтернативой длинномерному прокату, спрос на который в странах Ближнего Востока падает (имеется в виду импортная продукция). В середине октября турецкие металлурги предлагали заготовки по $530-540 за т FOB, а на внутреннем рынке котировки, как правило, находились в интервале $520-530 за т EXW (без НДС).

Кроме того, в Турции подешевел металлолом. Стоимость материала HMS № 1&2 (80:20) европейского происхождения упала до $360 за т CFR и менее, американский пока котируется по $365-375 за т CFR, но спроса на него нет. Лом несколько худшего качества предлагается уже по $350-355 за т CFR. Закупив в течение нескольких дней более 400 тыс. т сырья, турецкие компании ушли с рынка, заставив европейских трейдеров, не успевших продать свой материал, пойти на уступки. Так как в Европе сейчас избыток металлолома вследствие резкого сокращения производства длинномерного проката, не исключено, что к концу месяца котировки на лом опустятся ниже $350 за т CFR Турция.

Тем не менее, аналитики считают, что спад на ближневосточном рынке длинномерного проката в ближайшее время сменится повышением. Прежде всего, как ожидается, в ноябре подорожает металлолом. Объем его сборов что в Америке, что в Европе ограниченный, а запасы (за исключением европейского рынка) невелики. Интерес к приобретению данного сырья, при этом, начинают проявлять азиатские металлургические компании, державшие паузу с начала сентября.

Судя по всему, в ноябре в Восточной Азии возрастет спрос и на заготовки. Собственно, некоторые местные компании уже вступили в переговоры о новых контрактах, а цены на полуфабрикаты в регионе стабилизировались или даже пошли немного вверх. Для некоторых российских компаний Дальний Восток может вскоре стать вполне привлекательной заменой Ближнему.

Наконец, к закупкам могут снова вернуться и иранские компании. В октябре они не проявляли особой активности, успешно сбив цены на полуфабрикаты из России и Казахстана до $540-550 за т FOB. Но в последние дни иранские покупатели начали интересоваться заготовками, а цены быстро подскочили до $560-570 за т FOB. В самом Иране цены на арматуру снова пошли вверх, причем, восполнить дефицит этой продукции за счет импорта сложно вследствие действующих против этой страны международных санкций.

Подняв цены, экспортеры заготовок из СНГ, поначалу, безусловно, столкнутся с сопротивлением потребителей. Однако преимущество на ближневосточном рынке уже переходит к продавцу.

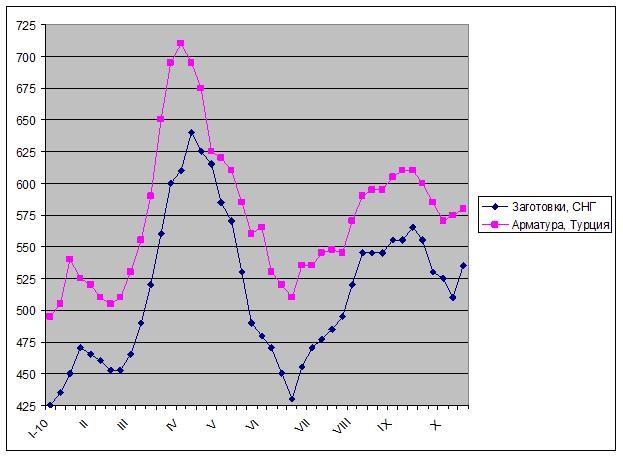

Цены на заготовки и арматуру на Ближнем Востоке, $/т FOB

-- Русмет

-- РусметИсточник: www.advis.ru

Новости по этой теме

10.07.2025

В Новости

ГЕОГРАФИЯ:

ПРОДУКЦИЯ:

ОТРАСЛИ:

Всего новостей 171633

ГОД:

МЕСЯЦ:

Подписка на рассылкуЕжедневные новости металлургии в Вашем почтовом ящике |